In vista delle elezioni americane di quest'anno, i team editoriali di Morningstar di Chicago e New York hanno analizzato le probabili conseguenze per gli investitori. Questo articolo esamina vari scenari, mostrando cosa è successo in passato ai rendimenti quando gli investitori hanno "ignorato" completamente la variabile politica.

Le elezioni presidenziali negli Usa possono produrre turbolenze sui mercati nel breve termine, causando disagio agli investitori che vedono i loro portafogli oscillare.

Tuttavia, comprendere l'impatto che le elezioni hanno storicamente avuto sui mercati può essere di aiuto per gli investitori.

Democratici o repubblicani, chi è meglio per le azioni?

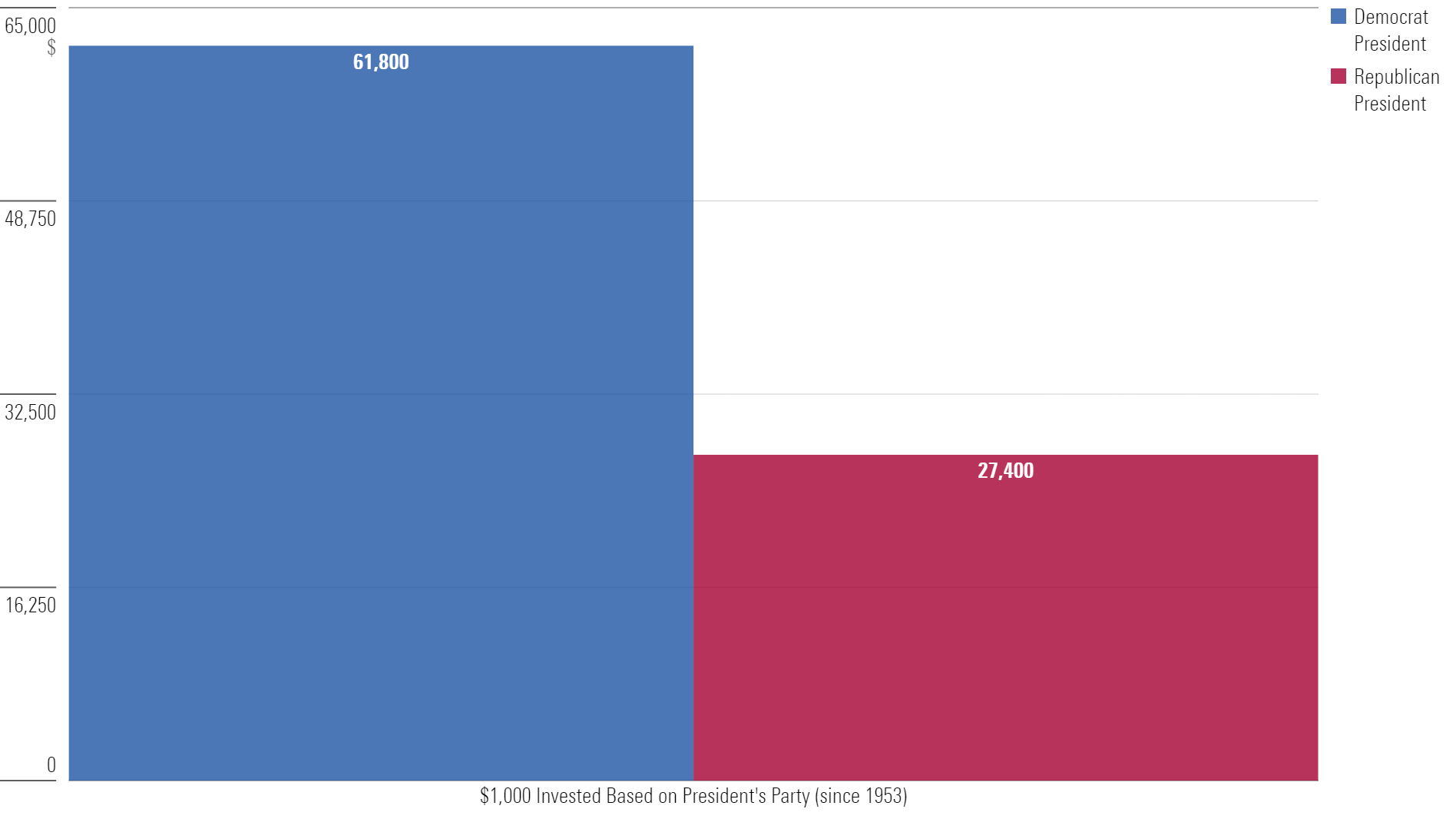

Se si considerano gli ultimi 70 anni di rendimenti, un presidente democratico alla Casa Bianca ha prodotto risultati migliori per gli investitori. Dal 1953, abbiamo ipotizzato di investire USD1.000 quando un presidente democratico era in carica. Questi asset venivano venduti sul mercato quando un repubblicano prendeva il suo posto e il capitale ottenuto veniva reinvestito quando un democratico ritornava alla presidenza. Questa strategia ha prodotto un capitale pari a USD62.000. La strategia opposta, ovvero quella di investire solo quando un repubblicano sedeva nello Studio Ovale, ha prodotto un capitale di soli USD27.000.

Returns Since Eisenhower's 1953 Inauguration

$1,000 invested in the S&P 500 based on the president party

Source: Bespoke Investment Group, 1953-2023

Ad ogni modo, la soluzione migliore sarebbe stata che gli investitori avessero ignorato completamente quello che succedeva a Washington DC. L'investimento iniziale di USD1.000 si sarebbe tradotto in quasi USD1,7 milioni se gli investitori non avessero agito in base alle loro preferenze politiche e fossero rimasti investiti per tutto il tempo.

Returns Since Eisenhower's 1953 Inauguration

The same process is repeated, with dramatically different results

Source: Bespoke Investment Group, 1953-2023

Il mercato azionario va su e giù indipendentemente da chi è il presidente, ma la scelta di continuare a rimanere esposti all’equity è quella che rende meglio. Anche se è più semplice da dire che da fare, bisognerebbe essere in grado di approcciare investimenti e politica come se fossero due compartimenti stagni.

Quali potrebbero essere gli effetti della politica?

Le principali differenze politiche tra il presidente Joe Biden e l'ex presidente Donald Trump riguardano la spesa sanitaria, l'immigrazione e la regolamentazione delle imprese. Un esempio interessante è il panorama normativo. Paramount Global (PARA), una delle aziende più importanti nel settore dei media, è da mesi al centro delle cronache per la sua possibile vendita. Dopo mesi di "si farà o non si farà", la società ha recentemente deciso di non essere più in vendita.

Per arrivare a questa soluzione, Paramount ha probabilmente dovuto affrontare un contenzioso costoso e lungo. La Federal Trade Commission (FTC) ha bloccato in modo aggressivo le fusioni, impedendone quattro solo nel mese di gennaio di quest'anno. La teoria prevalente è che Paramount voglia vendere, ma che sia meglio aspettare a dopo le elezioni. Un cambio di leadership potrebbe portare a una FTC più accomodante, dato che il capo della Commissione è nominato dal Presidente degli Stati Uniti.

Tuttavia, la teoria è una cosa, la realtà è un'altra. Possiamo citare degli esempi durante le ultime due presidenze in cui le cose sono andate in maniera molto diversa rispetto a quello che poteva suggerire la logica.

Trump e la Cina

Dopo la vittoria di Trump nel 2016, era opinione diffusa che le sue politiche avrebbero avuto conseguenze terribili per le aziende esposte alla Cina.

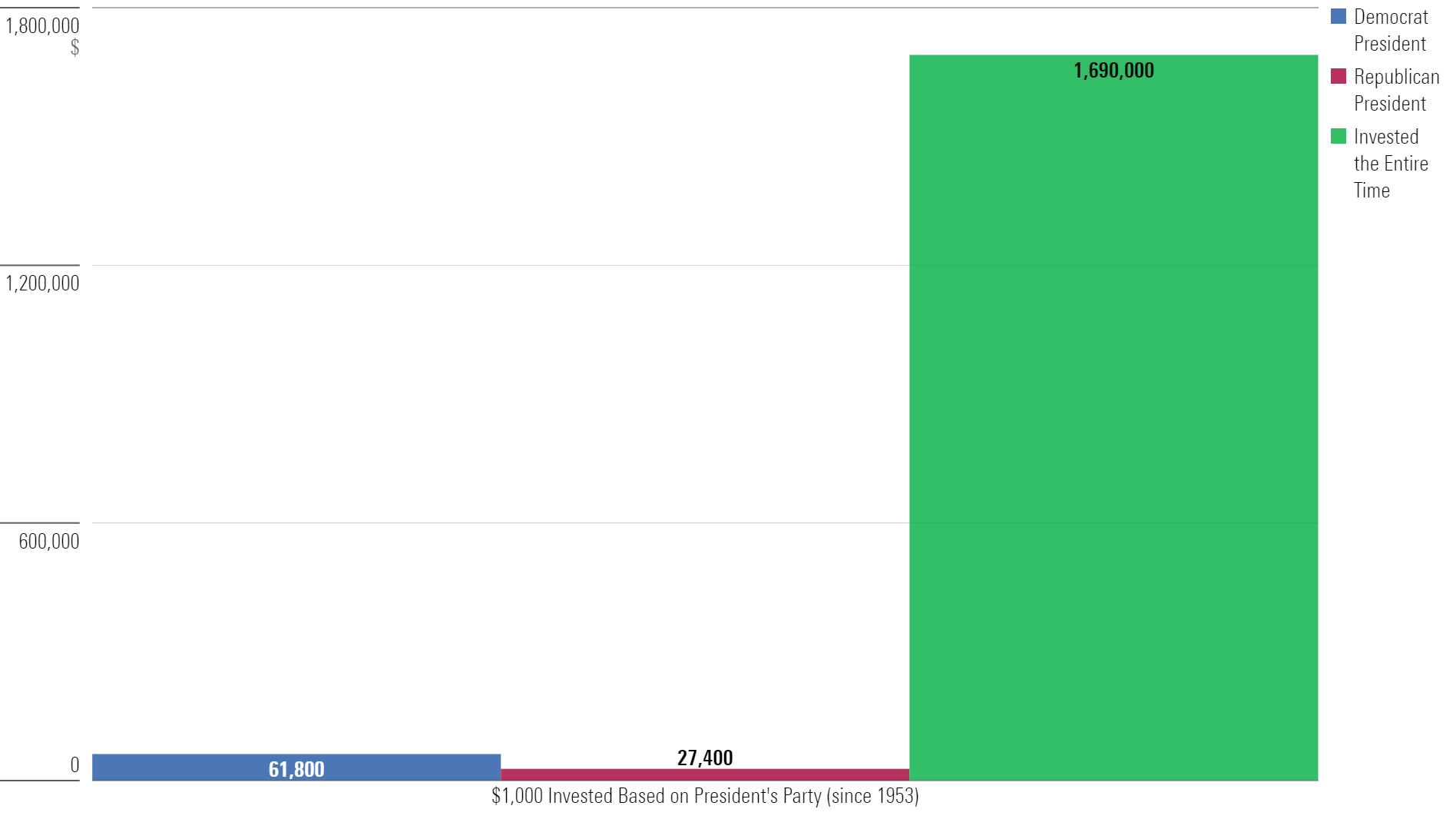

Nessuna azienda americana fa più affari con la Cina di quanto non faccia Apple AAPL. Una guerra commerciale con Pechino, dunque, avrebbe un impatto negativo sul suo business. Nonostante questo, durante la presidenza Trump Apple ha continuato a registrare ottimi risultati e le sue azioni hanno sovraperformato il mercato azionario statunitense.

Apple vs Market Returns, Sept 2019-Sept 2020

Source: Morningstar Direct

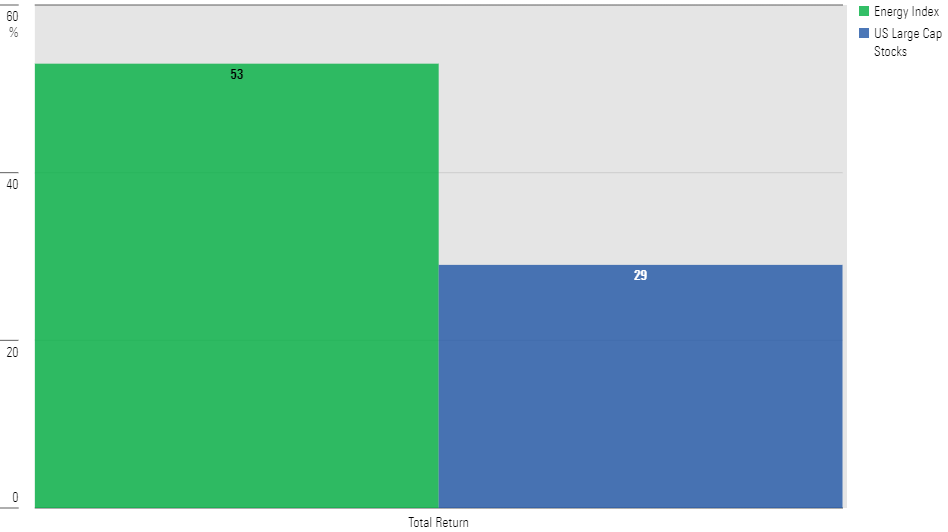

Biden e le aziende energetiche

L'amministrazione Biden è stata spesso vista come un nemico dell'industria petrolifera. Uno dei punti importanti della sua agenda politica era quello di limitare le trivellazioni delle compagnie energetiche attraverso la riduzione dei permessi.

Ma analogamente a quanto visto con Apple sotto l’amministrazione Trump, anche le società del settore oil&gas hanno fatto bene durante la presidenza Biden. I rendimenti dei titoli energetici hanno quasi doppiato quelli del mercato azionario statunitense nel corso del 2021.

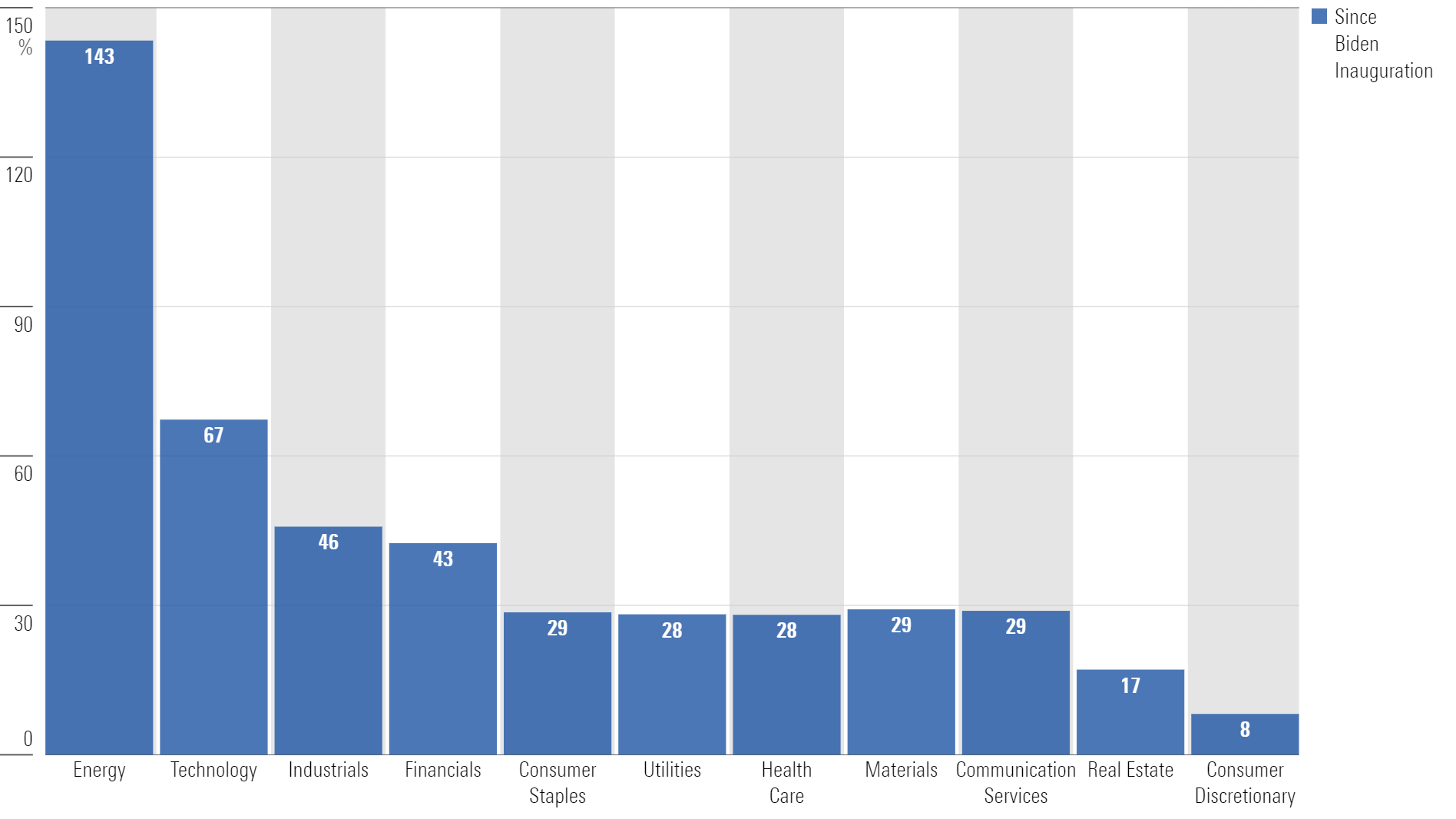

Nei fatti, dall'insediamento di Biden nel gennaio 2021, il settore energia è stato quello che ha registrato la performance migliore negli Stati Uniti. I tecnologici, che si sono posizionati al secondo posto, hanno realizzato un rendimento significativamente inferiore.

Energy Sector vs Market Returns, Dec 2020-Dec 2021

Source: Morningstar Direct

Questi e altri esempi dovrebbero farci capire che la politica influenza il mercato azionario meno di quanto si possa pensare.

Total Returns Since Biden Inauguration

Source: Morningstar Direct, May 31 2024

La tentazione di reagire alla volatilità del mercato

Le decisioni di politica monetaria delle banche centrali sono spesso accompagnate da emozioni contrastanti, pregiudizi e incertezza. Non c'è bisogno di aggiungere un ulteriore livello di complessità con la politica. È stato detto che la vita è composta per il 10% da ciò che accade e per il 90% da come le persone scelgono di reagire. I prossimi mesi saranno un importante banco di prova.

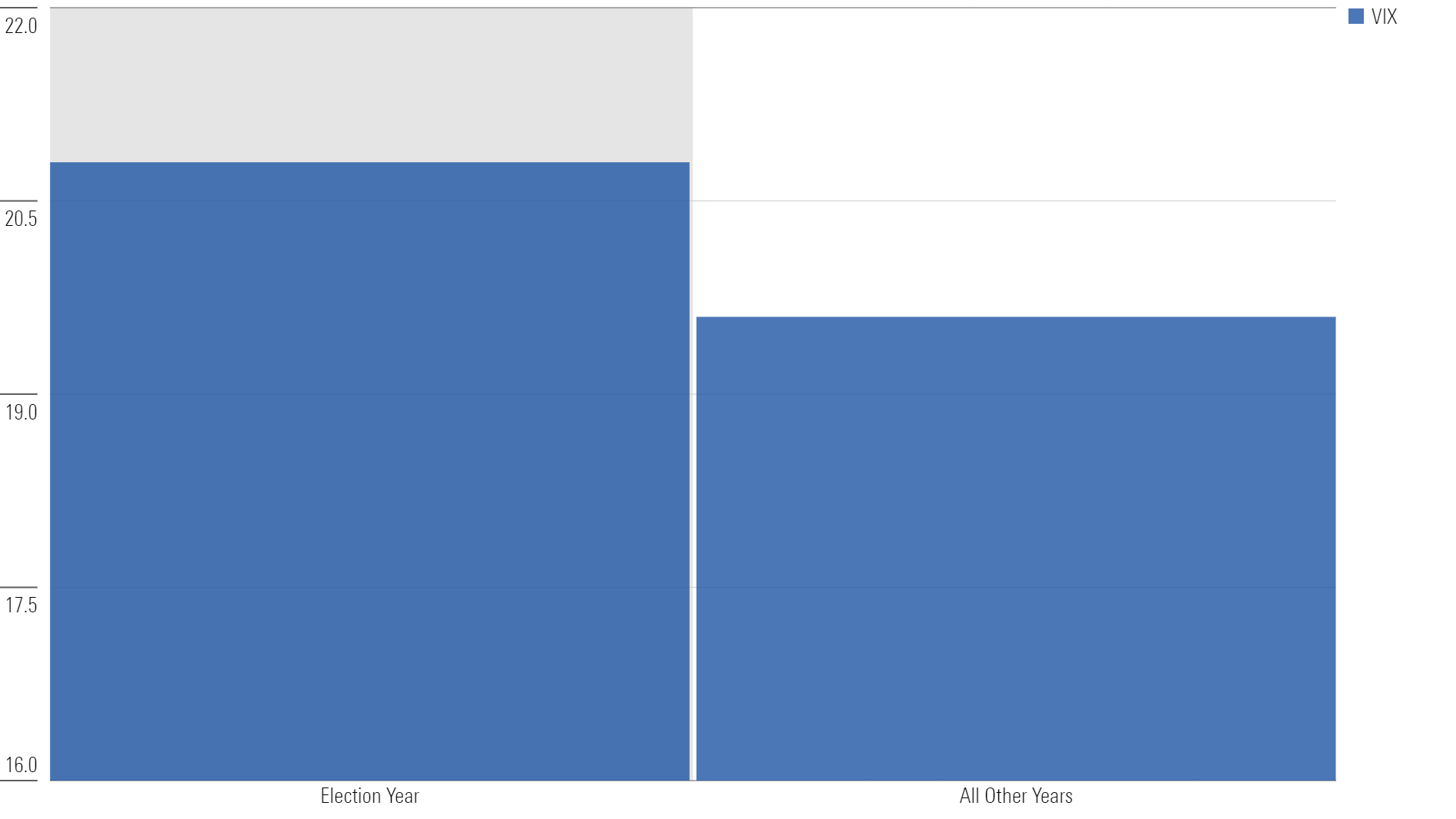

Finora i mercati sono stati calmi, forse troppo. Il mese scorso il CBOE Volatility Index ha toccato il livello più basso degli ultimi cinque anni.

The VIX Over Time

Source: CBOE, January 2019-May 2024

Le elezioni potrebbero innescare una scintilla, anche perché i dati dimostrano che gli anni elettorali tendono a mostrare una maggiore volatilità rispetto agli altri.

The Vix is Higher in Election Years

Source: CBOE, January 2019-May 2024

È lecito ipotizzare che una contrazione dei listini potrebbe essere all'orizzonte. Quello che bisogna aspettarsi è che, nel caso questo dovesse verificarsi, la copertura mediatica darà probabilmente la priorità al sensazionalismo piuttosto che alle prospettive tranquillizzanti di lungo periodo, utilizzando la politica come un'angolazione conveniente per alimentare ulteriormente la volatilità.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.